①

,

18年在特朗普減稅和中國加大從美國進口等因素推動下,美國經濟增長無虞;而油價上漲也會在一定程度上進一步推升美國通脹。疊加政策面美聯儲加息縮表持續推進

②

美債收益率上行對A股的傳導主要有利率聯動和股市聯動。

利率聯動:中國短端利率與美國基準利率有一定聯動,長端利率聯動相對較弱。未來美國加息形成的中美利差變動更多的是限制中國長端利率下行空間。

本輪美聯儲加息周期中中國央行多次跟隨上調政策利率,反映了中國短端政策利率與美國基準利率的聯動性相對較強;而中國長端利率更多受本國經濟增長和通脹等基本面因素影響,比如14-15年雖然有人民幣貶值壓力,但中國經濟下行,長端利率持續下行;17年中國名義GDP回升與金融市場去杠桿帶動長端利率,中國利率引領全球利率上行。

股市聯動機制:隨著境外資金持續流入A股,我國A股與美股的聯動性正在不斷提高。

16年以來A股與美股相關性中樞再度提升,典型例證是16/01、18/01-02兩次A股與美股同時下跌調整。

③

4月份以來美股波動率明顯下降,美債收益率上行對美股的影響在鈍化。美股趨穩大背景下,境外資金4月以來也加速流入A股。

今年年初美股曾因美債收益率向上接近3.0%%而明顯調整。4月下旬以來,美債收益率連續突破3.0%、3.1%,但美股整體較為平穩。4月份以來VIX恐慌指數持續回落,反映了美股波動率顯著下降,風險得到一定釋放。美股波動率從年初非正常狀態回落,將使得基于波動率放大而造成的負向反饋交易沖擊減輕,美債收益率上行對美股影響在鈍化。

股市流動性跟蹤:陸股通北上資金加速

●

上周陸股通北上資金凈流入161億元,比前一期多流入37億元。

全市場流動性跟蹤—“量”:公開市場凈投放

●

上周為對沖稅期和繳準影響,央行公開市場凈投放4100億。

●

短端利率R007上行2bp,10Y國債到期收益率上行2bp。

風險提示:美債收益率上行對國內利率和A股影響超預期。

報告正文

一、本期話題:美債收益率上行

1.1 美債收益率后續如何演繹?

上周美債收益率明顯上行。

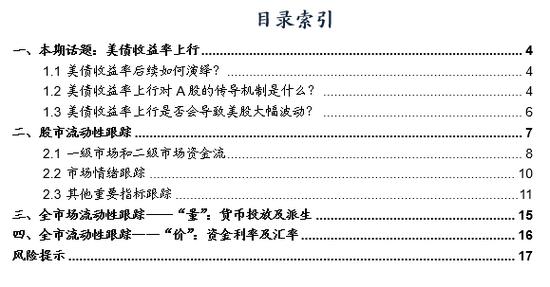

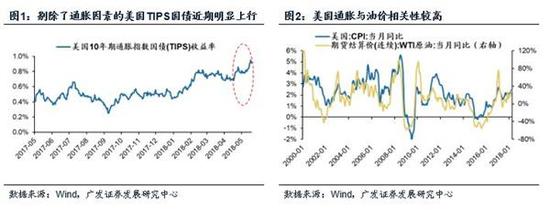

10Y美債收益率從先前一周的2.97%,一度上漲至上周四的3.11%,上周五又回落到3.06%。本輪美債收益率快速上行,背后主要是經濟基本面因素推動,油價上漲帶來的通脹預期也有一定推動作用。

在經濟基本面和政策面等因素推動下,美債收益率后續大概率繼續上行。

18年在特朗普減稅以及中國加大從美國進口等因素推動下,美國經濟增長無虞;而油價上漲也會在一定程度上進一步推升美國通脹。疊加政策面美聯儲加息縮表持續推進,美債收益率大概率繼續上行,根據廣發宏觀組預測,2019年10年期美債收益率高點或在3.3-3.7%。

1.2美債收益率上行對A股的傳導機制是什么?

美債收益率上行對A股的影響機制主要有兩條——利率聯動機制和股市聯動機制。利率聯動機制是指,美債收益率上行通過影響中國利率,進而影響A股;股市聯動機制是指,美債收益率上行影響美股表現,通過海內外股市聯動機制影響A股。

(1)利率聯動機制:中國短端利率與美國基準利率有一定聯動,長端利率聯動相對較弱。未來美國加息形成的中美利差變動更多的是限制中國長端利率下行空間。

短端利率方面,本輪美聯儲加息周期中中國央行多次跟隨上調政策利率,反映了中國短端政策利率與美國基準利率的聯動性相對較強。

長端利率方面,中國長端利率主要受經濟增長和通脹等基本面因素影響,比如14-15年雖然有人民幣貶值壓力,但中國經濟下行,長端利率持續下行;17年中國名義GDP回升與金融市場去杠桿帶動長端利率,中國利率引領全球利率上行。17年以來,中國長端利率與美國走勢也出現分化,17年10Y中債收益率上行87bp,而10Y美債下行5bp;18年(截至5月22日)10Y中債收益率下行21bp,而美債上行66bp。

后續在美聯儲持續加息過程中,預計中國也會跟隨小幅上調政策利率,這會對中國長端利率下行空間構成一定限制。

利率聯動機制的理論基礎是蒙代爾不可能三角,利率聯動機制的強弱要考慮匯率制度和資本流動情況。近期阿根廷等新興市場國家為了緩解匯率貶值壓力而選擇大幅提高國內利率,其面臨的內外部環境與中國并不相同,不適宜與中國類比。中國的經濟基本面決定了人民幣匯率沒有貶值基礎,后續也無需通過大幅提高國內利率的方式來保匯率。

阿根廷經常賬戶持續赤字,只能靠資本賬戶融資,因此必然選擇資本自由流動。面臨美元升值美債收益率上行等不利外部環境時,阿根廷為了保住匯率必然需要大幅提高國內利率。但中國絕大多數時間經常賬戶盈余,且有充足的外匯儲備,不需要靠資本賬戶融資,因此資本賬戶并未完全放開。這種情況下,完全可以兼顧匯率和貨幣政策。蒙代爾不可能三角在經濟學理論上是嚴格的角點解,現實當中,可以根據實際情況選擇不同的中間狀態。像2015年人民幣匯率貶值壓力較大時,中國政府采取了適當加強資本管制的方式,實現了貨幣政策獨立性和匯率相對穩定。當前中國宏觀經濟基本面要明顯優于15年~16年,也要優于除美國外的其他主要國家。當前人民幣相對美元貶值,但相對其他貨幣依然升值,就反映了這一點。后續也無需通過大幅提高國內利率的方式來保匯率。

(2)股市聯動機制:我國與美國的股市聯動性相對較強

隨著陸港通機制下境外資金持續流入A股,中國A股與美股的聯動性正在不斷提高。截至18年5月18日,陸港通機制下境外資金累計凈流入4600億元,且17年以來不斷加速流入。隨著A股境外投資者占比不斷提升,中國A股與海外股市,尤其與美股的聯動性在不斷提高。

16年以來A股與美股的聯動性明顯提升。16年1月A股與美股同時下跌,彼時A股下跌固然受熔斷機制影響,但彼時海外美股下跌的聯動影響也是重要因素;今年1月末至2月初則體現的更為明顯,彼時A股處于年初11連陽后的強勢上漲趨勢中,但1月末美股突然下跌,受股市聯動機制影響,A股也開始了一輪調整。

中國與美國利率聯動機制相對較弱,溫和通脹去杠桿疊加政治局會議要求降低企業融資成本,意味著后續即使美債收益率上行,國內利率中樞也不會明顯上行。中國與美國股市聯動機制相對較強,意味著我們要更加關注美股波動對A股的傳導。

1.3

美債收益率上行是否會導致美股大幅波動?

4月份以來美股波動率明顯下降,美債收益率上行對美股的影響在鈍化。

今年年初美股曾因美債收益率向上突破2.8%而引發投資者擔憂,2月5日標普500甚至單日跌幅超過4%。我們在當時指出,當前美國經濟基本面和美股風險溢價都明顯優于1987年,不會出現1987年黑色星期一式的股災。今年4月下旬以來,美債收益率突破3%、5月中旬突破3.1%,但美股都沒有發生類似年初的大幅下跌。事實上,自4月份以來VIX恐慌指數持續回落,目前已低于1990年以來的均值,反映了美股波動率顯著下降,風險得到一定釋放,符合我們預期。美股波動率從年初非正常狀態回落,將使得基于波動率放大而造成的負向反饋交易沖擊減輕,美債收益率上行對美股的影響在鈍化。

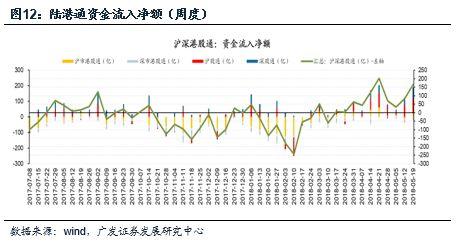

美股趨穩大背景下,境外資金4月以來也加速流入A股。

今年4月份以來,北上資金加速流入A股。今年北上資金經歷了1月份的加速流入后,2月份受美國股市波動影響下逆轉為流出,3月份恢復為凈流入,但當月流入規模并不大。隨著美股波動率放緩,4月份北上資金加速凈流入387億元,這一規模僅次于滬港通開通首月,為歷史第二高。今年五月份(5月1日至5月18日)流入322億元,加速流入跡象明顯。北上資金加速流入背后固然有A股納入MSCI因素驅動,但美股波動率趨緩也是重要影響因素。

二、股市流動性跟蹤

說明:二級市場的銀證轉賬數據從6月16后以后不再更新,故此后A股資金流動合計數據不包含此項目;本報告數據更新截止上周六(2018年5月18日)收盤。

2.1一級市場和二級市場資金流

(1)IPO融資:

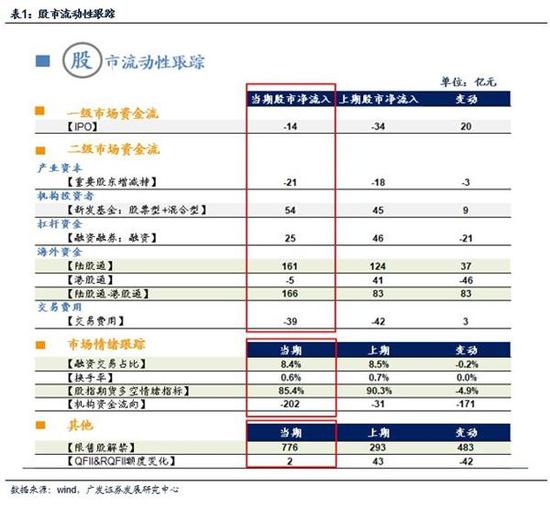

上周資金凈流出14億,前一周資金凈流出34億;

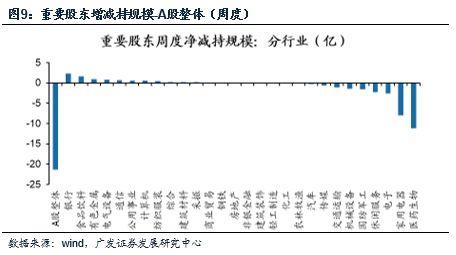

(2)重要股東增減持(A股整體):

上周重要股東凈減持21億, 其中采掘增持0.18億;前一周凈減持18億。

(3)新發股票型基金+混合型基金:上周為53.9億份,前一周為44.68億份;

(4)融資余額:

上周為9817.19億,前一周為97792.20億,資金流入24.99億。

(5)陸港通資金流入凈額:

上周陸港通(即陸股通凈流入減去港股通凈流入)資金流入合計166億,前一周資金流入合計83億。其中陸股通凈流入161億元,前一周凈流入124億元。

(6)交易費用:上周為39億,前一周為42億;

2.2 市場情緒跟蹤

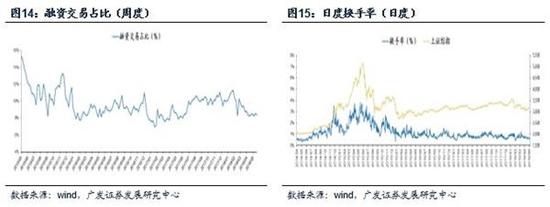

(1)融資交易占比:

上周為8.4%,前一周為8.5%;

(2)日度換手率:

上周為0.6%,前一周為0.7%

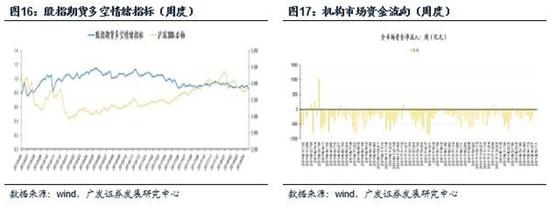

(3)股指期貨多空情緒指標:上周為85.4%,前一周為90.3%;

(4)機構資金流向:

上周機構掛單賣出202億。

2.3 其他重要指標跟蹤

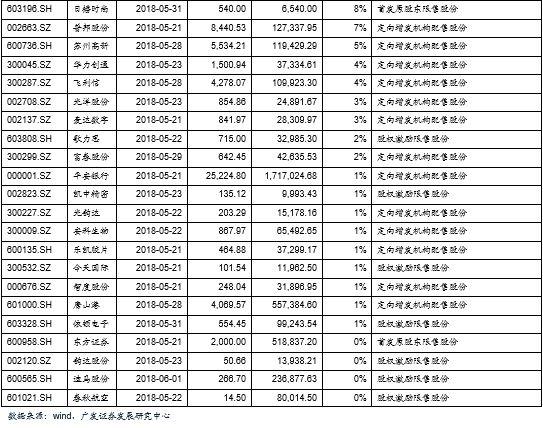

(1)限售股解禁:

本周預計限售股解禁776億。

未來兩周解禁的限售股:

未來兩周將有73只限售股解禁,其中,解禁占比超過流通A股市值10%的定增類限售股如下:

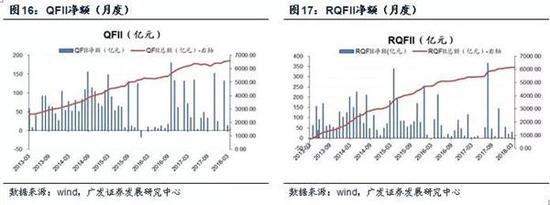

(2)QFII&RQFII凈額變化

QFII凈額:

4月增加6.6億元,3月增加13.2億元;

RQFII凈額:

4月減少5.1億元,3月增加30億元。

三、全市場流動性跟蹤——“量”:貨幣投放及派生

基礎貨幣投放:

上周公開市場凈投放4100億;4月,公開市場操作和廣義再貸款合計投放基礎貨幣-360億,環比增加1789億元。

信用貨幣派生:

4月,M1增速7.20%(前一期7.10%),M2增速8.30%(前一期8.20%);新增社融15600億(前一期113323億),金融機構新增人民幣貸款11800億(前一期11200億),其中,居民中長期貸款3543億(-前一期3770億)。

四、全市場流動性跟蹤——“價”:資金利率及匯率

貨幣市場:

上周,SHIBOR隔夜利率上行8BP,銀行間質押式回購加權利率(7天)上行2BP,3個月同業存單收益率上行20BP;

國債市場:

上周,1年期國債收益率上行14BP,10年期國債收益率上行2BP,期限利差縮小12BP;

信用債市場:

上周,5年期企業債收益率下行1BP,信用利差縮小11BP;

理財市場:

人民幣理財產品收益率(3個月)上行5BP;

票據市場:

長三角票據貼現率和珠三角票據貼現率均不變;

外匯市場:

美元兌人民幣匯率提高0.38%,人民幣小幅貶值。