天龍集團披露年報,公司2017年度營收68.76億元,凈利潤為虧損3.06億元,上年同期為盈利1.42億元。

天職國際會計師事務所對天龍集團年報審計意見為無法表示意見,具體原因包括:無法判斷子公司品眾互動、吉獅互動應收賬款期末余額合計7.2億元金額的準確性;對公司作出煜唐聯創3.3億元的商譽減值測試所依據的業績增長假設的合理性無法獲取充分、適當的審計證據等。

那具體情況又是如何呢?

業績質量堪憂 7億元收入審計不確定

翻閱天龍集團近五年財報發現,其收入由2013年6億元增長到2017年68億元,五年翻了10倍有余。進一步分析業務結構,2014年之前公司一直以油墨化工及林產化工為主,自2014年后開始首次出現互聯網營銷業務,到2015年該業務占比達到49.52%,截止2017年財報報告期,該業務占比達到84.35%。

由此說明天龍集團已經完成了轉型。但是根據其官網信息顯示,公司油墨化工等系列產品都是國內連續多年銷量第一,那么在主業仍然表現強勁下公司為何要轉型呢?

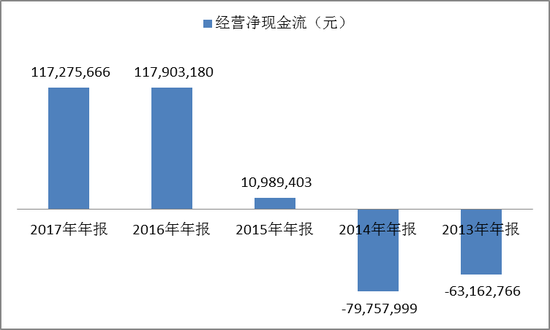

或許通過公司現金流表現可以找到答案。在業務轉型之前包括2014年,其經營性凈現金流都為負數,2014年其經營性凈現金流-7900萬元,直到業務結構調整以后2015年才其轉為正數,截止到2017年其經營性凈現金流為1.1億元。這說明油墨系列產品的業務盈利質量差,因此公司調整業務結構尋找新的業務突破。

經營凈現金流:

天龍集團近五年業績實現10倍增長、經營性凈現金流轉正,轉型看似很成功,但新浪財經發現背后公司盈利質量不佳。盡管公司現金流開始轉為為正,但是在2017年度,營業收入較2016年同比增長30%,而應收賬款較2016年卻同比增長47%,即應收賬款的增長幅度超過營業收入增長幅度百分之十七個點。這說明收入增長主要來自應收賬款的增加。

應收與營收比較:

再進一步分析,其業務規模增長主要收購標的業績貢獻。那這些收購標的近幾年盈利又如何呢?先看盈利貢獻,2015年天龍集團4200萬元凈利貢獻主要來自收購標的智創無限、煜唐聯創及廣州橙果的并表業績,三家標的凈利貢獻之和為7200萬元,占上市公司凈利之比為168%,說明并表標的不僅貢獻了100%的凈利,還彌補其原有業務的一部分虧損。

歷年標的凈利潤:

但是標的業績貢獻持續性較差,其中收購標的智創無限業績近三年出現持續下滑,2017年凈利較2015年下降65%,廣州橙果2017年首次出現虧損,吞噬凈利將近1100萬元。以往凈利貢獻最大的煜唐聯創在2017年年度財報中,審計對其稅前7.5億元的貨款無法確認,如果按照廣告6%的稅率還原其收入將影響收入7億元,即審計對7億元巨額的收入無法確認。

審計意見截圖:

新浪財經按照公司8.18%毛利率進行初步估算,如果剔除這部分收入將影響凈利金額為5500萬元,即還原后煜唐聯創業績由1.8億元降為1.25億元,實質業績也是下滑。曾經的主業虧損,如今業績貢獻主要標的業績也開始進一步下滑惡化,即上市公司盈利質量堪憂。

剔除不確定收入后標的凈利走勢:

計提藏“貓膩”:一切皆為精準減持鋪路?

業內人士表示,一般大股東減持之前,都會盡量有意無意的避免影響業績的遞減項目以增加后期減持套現獲利空間。一般企業可控的無非就是壞賬計提、商譽減值等這些人為主觀判斷因素較大的存在可操作空間。那天龍集團存在有意“高估”業績傾向嗎?

新浪財經對比分析其賬齡計提比例發現,在183天以內其在同行業計提比例都是5%,而天龍集團卻是1%,屬于同行最低,換句話說其壞賬計提較同行寬松,為業績或“高估”埋下伏筆。一般來說,在183天以內的是應收賬項占比最大的,如果壞賬少提一個百分點對其凈利影響將不小。新浪財經將按照同行慣例對天龍集團183天以內應收賬項進行壞賬重新測算,發現其對2016年的業績將影響金額為3200萬元,將會吞噬2016年年度23%的凈利潤。

同行計提比例比對:

為何天龍集團會出現如此寬松的壞賬計提政策,這或許不得不提其大股東及行動一致人在2016年11月23日-12月1日期間集中減持。

根據公告顯示,其大股東及其行動一致人在此期間總共減持套現將近9.3億元。寬松的計提政策,在減持之前通過“拔高”其業績在季報中的表現,從而間接增加了減持套現空間。

此外,其在2017年1月進行業績預公告商譽計劃減值4000萬因標的廣州橙果2016年度不及預期。但是,此時大股東及行動一致人已經減持實施完畢,對其減持不造成影響。